Il mondo delle criptovalute è vasto e per questo motivo esse non sono tutte uguali. Oggi parleremo dei security token e ci soffermeremo sul loro sistema di buyback and burn che li contraddistingue.

Questi token sono usati prevalentemente dagli exchange centralizzati come Binance, FTX, BitFinex e Huobi che tratteremo più nel dettaglio all’interno dell’articolo.

Ma prima di tutto, scopriamo cosa sono e che caratteristiche hanno i security token.

[toc]

Cosa sono i security token?

Un security token è uno strumento finanziario che ha valore e può essere scambiato. Sono molto simili agli asset finanziari tradizionali come azioni, obbligazioni e opzioni.

Esso rappresenta una quota negoziabile emessa da una società privata.

I security token si differenziano dagli strumenti tradizionali perché sono sviluppati su blockchain che gli permette di acquisire:

- trasparenza, il registro pubblico digitale è visionabile da tutti e permette di tenere traccia di tutte le transazioni in formato anonimo;

- velocità, processi interni istantanei e automatizzati;

- maggiore accessibilità, i mercati su cui sono quotati sono aperti 24 ore su 24, 7 giorni su 7;

- frazionabilità, è possibile comprare e vendere sottoquote di prodotto migliorando la facilità di acquisto.

I security token più desiderati sul mercato sono quelli emessi dagli exchange centralizzati.

Se si fa trading su una piattaforma può succedere di utilizzare il token nativo rispetto ad una stablecoin come controvalore nelle operazioni.

Quali sono i migliori security token?

I migliori security token sul mercato sono:

- BNB di Binance con 63 miliardi di dollari di capitalizzazione;

- FTT di FTX con 6 miliardi di dollari di capitalizzazione;

- LEO di BitFinex con 2,8 miliardi di capitalizzazione;

- HT di Huobi con 1,3 miliardi di capitalizzazione.

Questi 4 security token sono emessi dai migliori exchange in circolazione. La caratteristica che gli accomuna è il loro sistema di buyback and burn.

Buyback and burn spiegato

Buyback and burn significa letteralmente “ricomprare e bruciare” ed è una terminologia usata per le criptovalute.

Per capirci meglio l’idea è la stessa dei programmi di riacquisto delle azioni. La società che ha precedentemente emesso i token sul mercato secondario gli riacquista, spendendo parte degli utili che ha prodotto.

Successivamente li brucia, eliminando definitivamente dal mercato una quantità specifica di token.

L’obiettivo è:

- ridurre l’offerta in circolazione;

- aumentare il prezzo di mercato perché ci sono meno pezzi, i quali acquisiscono valore;

- sostenere la stabilità dei prezzi nel lungo termine;

- diminuire la volatilità di mercato.

In ogni fase di mercato ma soprattutto nelle fasi discendenti, durante il mercato orso, questo meccanismo aiuta a sorreggere il prezzo perché si trova comunque sul mercato un’acquirente che compra, l’exchange stesso.

Il processo di riacquisto viene eseguito automaticamente dagli smart contract, quindi al contrario delle azioni, si sa già quando e in che modo viene fatto.

Ogni exchange ha la sua modalità di buyback and burn. Vediamo più nello specifico i 4 token citati in precedenza che dovrebbero col tempo aumentare di prezzo.

BNB di Binance

Binance ha un meccanismo di buyback and burn con una data di termine. La società non brucerà più BNB quando raggiungerà un burn totale di 100 milioni, la metà della supply iniziale che era di 200 milioni.

Un’altra particolarità di BNB è che durante le fasi orso il token ha reagito molto bene. Il motivo è che gli exchange guadagnano molto dalle volatilità di mercato perché gran parte dei ricavi si producono grazie alle fee generate dalle transazioni.

BNB funge anche da utility token perché garantisce diverse funzionalità tra cui:

- fee ridotte;

- possibilità di partecipare ai launchpad con interessi più elevati;

- migliori cashback con la carta Binance;

- …

A luglio c’è stato il 16° e ultimo BNB Coin Burn. Ha bruciato circa 1,3 milioni di token per un controvalore di circa 400 milioni.

Il 17° burn sarà ad ottobre perchè gli eventi di combustione avvengono ogni trimestre.

In totale, sono state bruciate 31.863.791 BNB, riducendo il 15,93% dell’offerta totale (ora a 168.137.035 BNB).

FTT di FTX

FTX è un exchange crypto principalmente incentrato sul trading di derivati.

Nel 2022 potrebbe ripercorrere il successo che ha avuto quest’anno perché Binance, suo principale competitors, non permetterà più di effettuare acquisti di future, opzioni e di fare marging trading dal 23 dicembre.

FTX effettua il buyback and burn di FTT con:

- 33% delle commissioni generate sui mercati FTX;

- 10% delle aggiunte nette al fondo di liquidità di sostegno (“Socialized Gains”);

- 5% delle commissioni guadagnate da altri usi della piattaforma FTX.

Il processo di burning avviene settimanalmente. Sono già stati bruciati 13,5 milioni di FTT per un quantitativo di 746 milioni di dollari.

Bisogna fare attenzione perché il 1° maggio 2022 verranno rilasciati al team 5 milioni di FTT che potrebbe essere venduti simultaneamente creando un repentino crollo del prezzo.

LEO di BitFinex

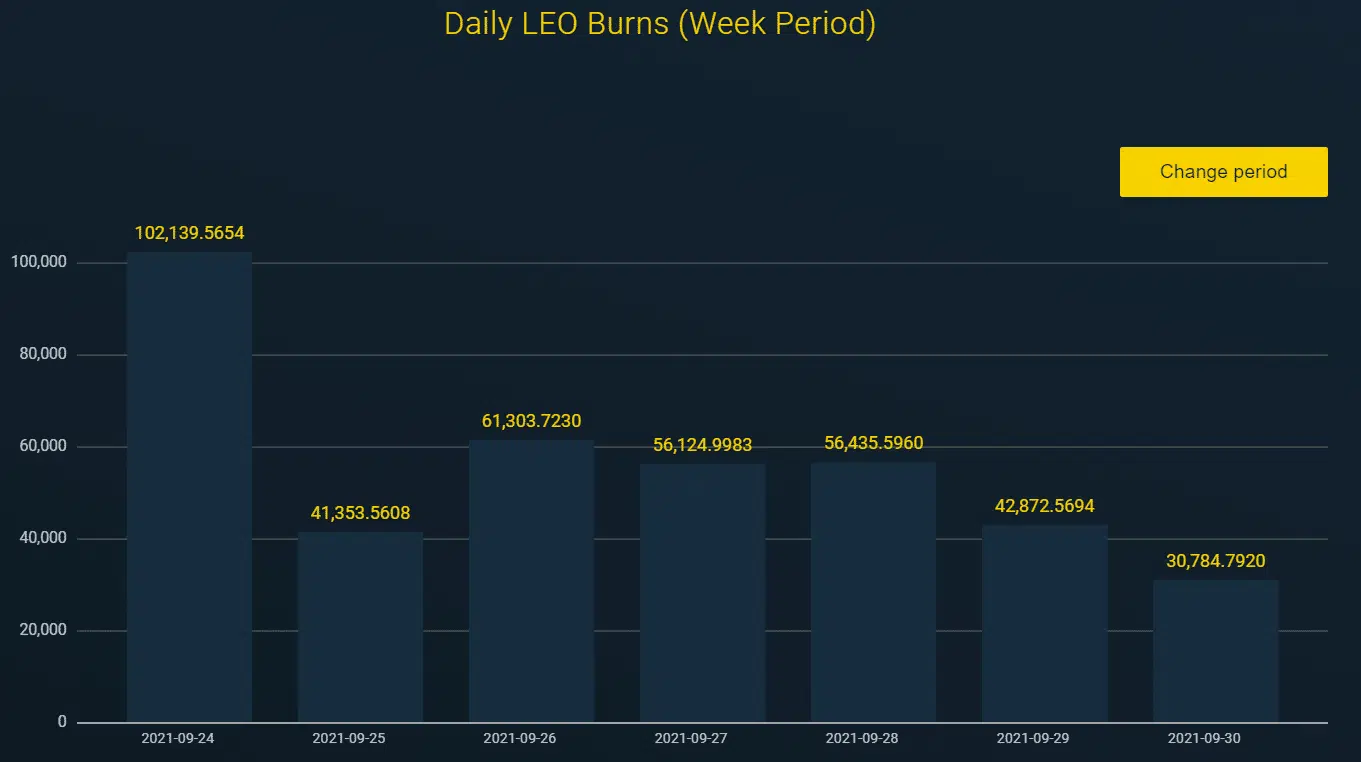

BitFinex presenta una supply di circa 945 milioni. Sono già stati bruciati circa 55 milioni. Lo scopo è di bruciare interamente 1 miliardo di token LEO.

Ifinex, la società madre di BitFinex, e le sue affiliate (tranne ethfinex) su base mensile riacquisteranno il token utilizzando il 27% minimo dei ricavi lordi del mese precedente.

Ogni 3 ore avviene una transazione di riacquisto e di eliminazione di importo variabile a seconda del prezzo di mercato.

Con il token LEO si hanno diversi vantaggi che includono prevalentemente la riduzione delle commissioni sul trading.

Questa è il grafico che mostra il daily LEO Burns di una settimana.

HT di Huobi

Huobi è un exchange asiatico che nell’agosto del 2018 si è quotato nella borsa di Hong Kong e ha raggiunto un capitalizzazione di 2,51 miliardi.

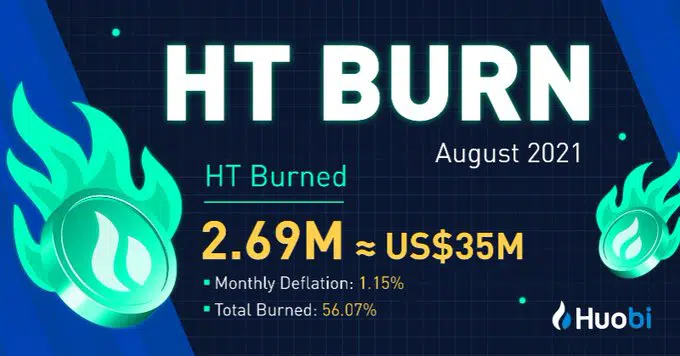

Il buyback and burn di HT viene effettuato mensilmente e a metà del mese successivo viene rilasciato un comunicato nel quale è possibile visionare il processo di burning.

Ad agosto 2021 sono stati bruciati 2,69 milioni di HT che corrispondono a 35 milioni di dollari. Dal 15 settembre i token totali bruciati sono 280,387 milioni.

Il tasso di deflazione HT del mese di agosto è dell’1,15%.

A cosa bisogna stare attenti?

I pericoli che contraddistinguono principalmente i token degli exchange sono:

- fallimento della società, in questo caso il valore del token andrebbe a zero. Lo reputo decisamente difficile visto i quantitativi di denaro che si muovono ogni giorno all’interno degli exchange in questione. Tuttavia è possibile che notizie negative relative ad una determinata piattaforma possano far influenzare negativamente il prezzo nel breve periodo;

- attacchi hacker, comprometterebbero la fiducia del cliente e la stabilità della piattaforma.

Conclusioni

Sto preparando per te un percorso di formazione sulle criptovalute che sul mercato non è mai esistito. Se vuoi avere informazioni aggiuntive lascia i tuoi dati qui.

Avere nel proprio portafoglio crypto una percentuale di security token è una scelta giusta per diversificare e far fronte a eventuali cali di mercato. Inoltre il processo d buyback and burn è fondamentale per far acquisire valore a questi token sempre più scambiati nel mondo.