Gli indicatori macroeconomici sono fondamentali nel mondo degli investimenti al pari degli strumenti finanziari.

Ogni portafoglio di investimento dovrebbe essere creato attraverso due tecniche di valutazione:

- l’asset allocation strategica, fondata su valutazioni di tipo quantitativo con focus di lungo periodo;

- l’asset allocation tattica, fondata su valutazioni di tipo qualitativo con focus di breve/medio periodo.

Gli indicatori macroeconomici fanno parte della categoria dell’asset allocation tattica che studia e analizza i mercati finanziari dal punto di vista macroeconomico.

In questo articolo cerchiamo di capire, attraverso l’analisi degli indicatori, perché l’aumento dell’inflazione, il rialzo dei tassi di interesse e la decrescita del PIL hanno portato al crollo delle borse.

Cominciamo dando una definizione generica di analisi macroeconomica per poi analizzare nel dettaglio i principali indicatori macro e le politiche delle banche centrali.

[toc]

Che cos’è l’analisi macroeconomica?

L’analisi macroeconomica si basa sui cicli di mercato.

I cicli di mercato si configurano come delle fasi temporali caratterizzate da una diversa intensità nell’utilizzo dei fattori produttivi che alternano periodi di espansione a periodi di recensione.

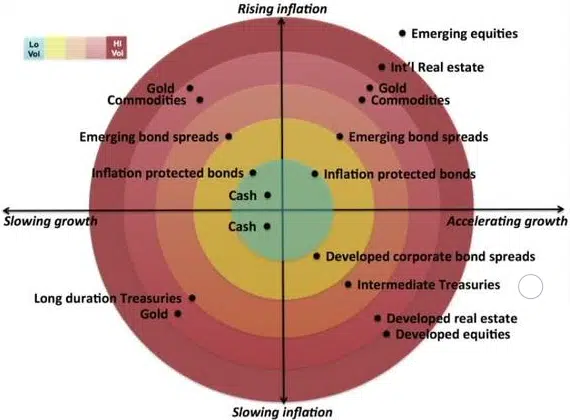

Esistono 4 cicli di mercato:

- crescita, attività economica forte con inflazione bassa

- espansione, attività economica forte con inflazione alta

- depressione, attività economica debole con inflazione bassa

- recessione, attività economica debole con alta inflazione

Per ogni ciclo economico ci sono asset che performano meglio e asset che performano peggio.

Per questo motivo l’asset allocation tattica di portafoglio deve cambiare in base alle manovre di politica economica che influenzano gli indicatori macroeconomici.

Oggi però non siamo qui per parlare di quale asset performa meglio in un determinato contesto ma per comprendere il funzionamento degli indicatori macroeconomici.

Essi sono suddivisi in 2 macrocategorie:

- indicatori dell’attività economica

- indicatori dei prezzi

[thrive_leads id=’27536′]

Indicatori macroeconomici dell’attività economica

Gli indicatori macroeconomici dell’attività economica misurano lo stato di salute di un’economia e i principali sono:

- Prodotto Interno Lordo (PIL)

- Purchasing Managers Index Manifatturiero (PMI Manifatturiero)

- Tasso di disoccupazione

Prodotto Interno Lordo

Il PIL o GDP (Gross Domestic Product) è il valore dei prodotti e servizi realizzati all’interno di uno Stato sovrano in un determinato arco di tempo.

Il PIL può essere calcolato in 3 metodi diversi:

- metodo della spesa dal lato della domanda

- metodo del valore aggiunto dal lato dell’offerta

- metodo dei redditi dal lato dei fattori produttivi

Il PIL viene calcolato come valore assoluto ma viene espresso anche in forma percentuale se si vuole evidenziare una sua crescita/decrescita rispetto al passato/futuro.

Gli archi temporali, principalmente utilizzati per valutare la variazione del PIL, sono su base trimestrale (Q/Q) e annuale (Y/Y) e possono essere utilizzati sia su dati passati che su previsioni future.

Per esempio il tasso di crescita del PIL dell’Italia dati al Q1 2022 è:

- dati passati a 6,2% Y/Y e 0,1% Q/Q

- previsioni future a 6,2% Y/Y e 0,7% Q/Q

Purchasing Managers Index Manifatturiero

Il PMI Manifatturiero si basa su un’indagine tra i direttori degli acquisti e comprende anche le scorte di magazzino.

Essendo il primo dato che esce ogni mese sull’andamento dell’economia è molto apprezzato dagli investitori.

L’indicatore macroeconomico oscilla tra 0 e 100:

- >50, le condizioni sono in miglioramento

- <50, le condizioni sono in peggioramento

Il dato fondamentale non è espresso dal fatto che il PMI M è sopra o sotto 100 in un dato mese ma da quanti mesi esso risulta in una posizione sopra o sotto 50.

Per esempio nella Zona Euro l’indicatore segna da 24 mesi consecutivi valori superiori a 50, dato in decrescita rispetto all’estate 2021 come puoi notare dalla foto.

Fonte: Investing

Tasso di disoccupazione

Il tasso di disoccupazione è dato il rapporto tra persone in cerca di lavoro e forza lavoro.

La forza lavoro indica la parte di popolazione residente che si trova nelle condizioni di poter lavorare quindi sono esclusi coloro che, per motivi di età o per condizioni fisiche sfavorevoli, non possono lavorare.

In questo modo il tasso di disoccupazione è più significativo rispetto ad essere calcolato sull’intera popolazione.

É bene ricordare che il tasso di disoccupazione non può essere 0 perché è influenzato da due fattori:

- tasso frizionale, il tempo necessario di incontro tra domanda e offerta lavorativa quindi tra lavoratori e aziende;

- tasso strutturale, quando i lavoratori non sono sufficientemente qualificati per i lavori disponibili.

Queste due variabili danno origine al tasso di disoccupazione naturale di un paese che può oscillare tra il 2% e il 5%.

La disoccupazione ciclica è la più importante in quanto varia a seconda della fase del ciclo economico.

Tende ad aumentare nelle fasi di recessione e tende a diminuire nelle fasi di espansione.

Nel breve periodo può essere però falsata dalle variazioni di occupazione stagionale che contraddistingue principalmente i mesi estivi dell’anno.

Indicatori macroeconomici dei prezzi

Gli indicatori macroeconomici dei prezzi sono manovrati principalmente dalle politiche economiche delle banche centrali e i principali sono:

- indice dei prezzi al consumo (CPI) e tasso di inflazione

- tassi di interesse delle banche centrali

- tasso di rendimento dei Titoli di Stato a 10 anni

Indice dei prezzi al consumo e tasso di inflazione

L’indice dei prezzi al consumo (CPI) è una media dei prezzi dei diversi beni di consumo e dei servizi racchiusi in un paniere definito dall’ISTAT.

Il paniere del 2022 in Italia contiene 1772 beni, in cui i settori più rappresentativi sono quelli di beni alimentari (18,4%), trasporti (14,5%) e beni energetici (11%)

Esistono diversi CPI a seconda dei beni e dei servizi presi in considerazione :

- all items, basket completo;

- core, vengono esclusi i settori più volatili quali beni alimentari e costi energetici.

Inoltre paesi diversi hanno sistemi di calcolo diversi a cui bisogna fare attenzione.

Il tasso di inflazione è una diretta conseguenza all’indice dei prezzi al consumo.

Esso funziona esattamente come PIL e tasso di crescita del PIL.

Il tasso di inflazione è l’indicatore che esprime la variazione percentuale del CPI rispetto ad un dato momento storico.

Infatti può essere usato per confrontare i dati attuali con quelli del passato oppure possono essere fatte previsioni future ed esiste anche la sua versione core.

L’inflazione esprime il costo della vita e il potere di acquisto della moneta: “quanti euro mi servono per comprare un determinato prodotto?”

Se la mia risposta è di più rispetto ad un anno fa, vuol dire che quel bene è aumentato di prezzo e che parallelamente l’euro ha perso di valore.

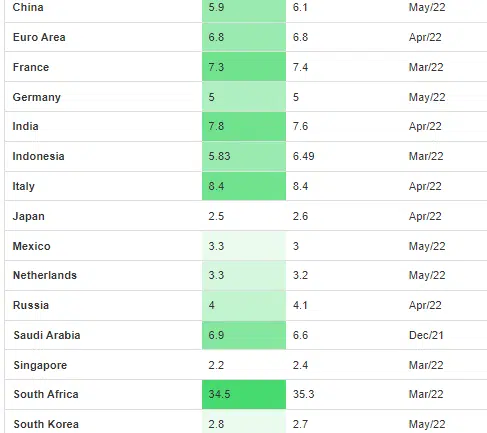

Prima ti ho detto che la valutazione dei prezzi e dell’inflazione cambia di paese in paese, per esempio in Europa la BCE utilizza come punto di riferimento l’IPCA.

IPCA sta per indice dei prezzi al consumo armonizzato per i Paesi membri dell’Unione Europea

Questo indicatore è stato sviluppato per rendere l’inflazione conforme a livello europeo.

Per esempio fa riferimento al prezzo pagato effettivamente dal consumatore finale ed esclude alcuni beni che non sono mediamente usati in tutti i paesi.

Tassi di interesse delle banche centrali

Il tasso di interesse delle banche centrali è definito come tasso di riferimento perchè determina il costo del denaro che, passando attraverso le banche, si ripercuote sul credito concesso a famiglie ed imprese.

I tassi di interesse servono ad equilibrare l’economia:

- se l’economia rallenta, i tassi di interesse saranno abbassati per stimolare la circolazione del denaro sotto forma di prestiti e investimenti;

- se l’economia accelera, i tassi di interesse saranno alzati per impedire un’inflazione eccessiva e quindi per limitare la spesa.

Le banche centrali vedono nei tassi di interesse la loro arma per regolare l’economia.

Ogni banca centrale ha una politica monetaria differente a seconda degli obiettivi che si prefigge:

- Banca Centrale Europea (BCE), l’obiettivo principale è la stabilità dei prezzi che può essere mantenuta con un inflazione nel medio periodo attorno al 2%;

- Federal Reserve degli Stati Uniti (FED), ha lo scopo di massimizzare l’occupazione, stabilizzare i prezzi e i tassi di interesse;

- Bank of England (BoE), ha come obiettivo la stabilità e la bassa inflazione cercando di mantenere una buona crescita economica ed occupazione.

Nel breve periodo le manovre di politica economica possono differire dagli obiettivi prestabiliti, infatti nell’attuale contesto economico nessuno sta rispettando quanto scritto.

Negli ultimi anni si è visto sia il quantitative easing (politica espansiva) che il tightening easing (politica restrittiva).

Entrambe sono classificate come politiche monetarie non convenzionali perchè con queste manovre l’economia finanziaria tende a discostarsi dall’economia reale.

Nel breve periodo possono funzionare ma nel medio periodo creano forti ripercussioni negative, su questo aspetto sono sicuro che mi dai ragione.

Tasso di rendimento dei Titoli di Stato a 10 anni

Il tasso di rendimento dei Titoli di Stato a 10 anni soprattutto degli Stati Uniti e della Germania, i cosiddetti bond flight to quality, vanno oltre il concetto di ritorno sull’investimento.

Questo indicatore esprime la fiducia degli investitori verso il mercato finanziario:

- alta fiducia si converte in diminuzione del prezzo del bond 10y e aumento del suo rendimento;

- bassa fiducia si converte in aumento del prezzo del bond 10y e diminuzione del suo rendimento.

In altre parole il rendimento è inversamente proporzionale alla fiducia degli investitori.

I bond flight to quality si chiamano proprio così perchè sono dei beni rifugio in cui gli investitori si spostano per aumentare la sicurezza e la qualità dei loro crediti.

Essi sono influenzati però anche dai tassi di interesse.

La duration misura la sensibilità di un bond alle variazione dei tassi di interesse.

Un Titolo di Stato a 10 anni ha una duration di circa 8 anni quindi è parecchio sensibile all’aumento dei tassi di interesse.

Per questo motivo, nel contesto economico attuale, il prezzo dei titoli di stato è sceso mentre il loro rendimento è salito, anche per colpa dell’aumento dell’inflazione.

Se l’inflazione aumenta è normale che le obbligazioni aumentano il rendimento per essere più appetibili sul mercato.

Come valutare gli indicatori macroeconomici

I principali indicatori macroeconomici che abbiamo analizzato sono il PIL e la sua crescita, il PMI Manifatturiero, il tasso di disoccupazione, l’indice dei prezzi al consumo e l’inflazione, il tasso di interesse delle banche centrali e il rendimento dei Titoli di Stato a 10 anni.

Questi indici non vanno mai analizzati singolarmente in quanto esprimono solo una parte dell’economia di un paese.

Essi vanno sempre utilizzati in gruppo e confrontati con i rispettivi degli altri paesi.

In questo modo si riesce ad avere un’analisi completa del singolo paese anche nei confronti dell’economia globale.

L’asset allocation tattica di portafoglio, anche se è meno importante di quella strategica perché ha effetti nel breve termine, va modificata in base al ciclo economico in cui ci si trova.

Nella nostra newsletter, che esce settimanalmente ogni lunedì, facciamo sempre un’analisi macroeconomica soprattutto riguardo USA ed Europa, i paesi che ci interessano direttamente.

Iscriviti qui sotto nel banner ed usa questo articolo come guida per leggere le nostre notizie 😉

[thrive_leads id=’27549′]