In questi ultimi giorni è successa una cosa molto strana che si verifica raramente, l’inversione della curva dei rendimenti.

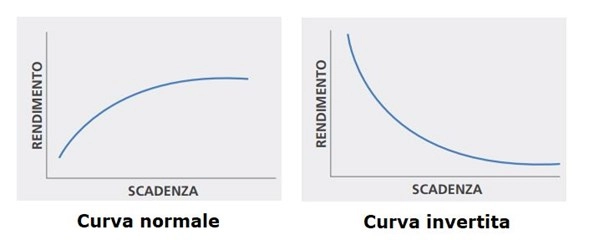

La curva dei rendimenti rappresenta un grafico dei rendimenti delle obbligazioni con pari qualità creditizia ma date di scadenza diverse.

Negli Stati Uniti è avvenuta l’inversione della curva dei rendimenti tra il Treasury a 2 anni e a 10 anni.

I titoli di stato americani a 2 anni hanno presentato un tasso di interesse superiore ai titoli di stato americani a 10 anni.

Questa situazione anomale in passato ha sempre anticipato una futura recessione economica.

Ma andiamo per ordine e capiamo come mai è così importante conoscere questo evento.

Indice dei Contenuti

Che cos’è la curva dei rendimenti?

La curva dei rendimenti o yield curve esprime la relazione tra il rendimento dei titoli obbligazionari e la loro scadenza e si basa sul confronto di un set di titoli identici sotto tutti i profili tranne che nella durata residua

La yeld curve solitamente ha una forma crescente.

Il rendimento dei titoli a medio e lungo termine è superiore ai rendimenti dei titoli a breve termine.

Infatti maggiore è la durata maggiore è il rischio quindi le obbligazioni cercano di attrarre gli investitori con un rendimento più alto.

Nel caso descritto precedentemente il rendimento dei titoli a breve termine è superiore al rendimento dei titoli a medio e lungo termine.

In questa situazione la curva dei rendimento è decrescente e per quello si parla di inversione della curva.

Questa però non è la prima volta che accade.

L’inversione della curva dei rendimenti tra Treasury a 10 anni e a 2 anni

L’inversione della yield curve è avvenuta poche volte nella storia ma in tutti i casi ha anticipato un periodo di recessione economica.

Negli Stati Uniti le ultime dieci recessioni successive al 1955 sono state anticipate con un preavviso tra i 6 e i 24 mesi dall’inversione della curva dei rendimenti.

Il che significa che questa rotazione dei tassi è un segno anticipatore e non immediato di ciò che andrà a succedere nei mercati.

L’ultima volta è avvenuta nel 2019, circa 6 mesi prima della crisi sanitaria.

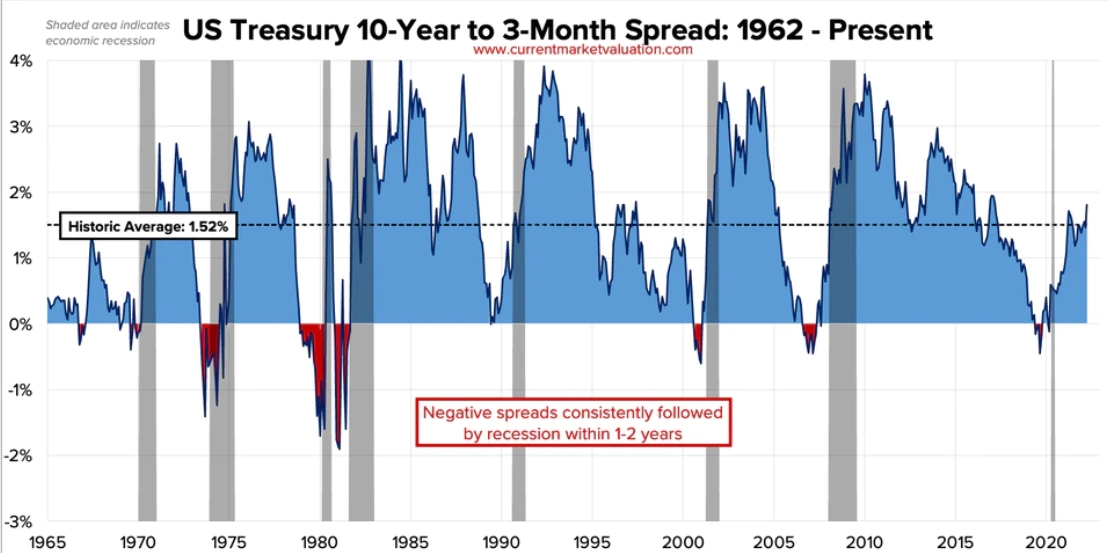

Il grafico che segue mostra l’andamento della differenza di rendimento tra i Treasury americani a 10 e a 2 anni.

La linea orizzontale nera si chiama linea di neutralità.

La linea di neutralità quando viene superata a ribasso significa che è avvenuta l’inversione della curva dei rendimenti portando i rendimenti a 10 anni sotto i rendimenti a 2 anni.

Le aree grigie del grafico mostrano i periodi di recessione.

Come puoi notare dal 1976 a oggi gli Stati Uniti sono stati colpiti da 6 periodi di recessione, tutti anticipati da un inversione della yield curve.

La rotazione dei tassi è stata in grado di anticipare anche la crisi dei mutui subprime e la bolla dot-com anche, se in casi come questi, la previsione è avvenuta in maniera non così istantanea.

Bisogna però tenere in considerazione che l’intervento prolungato della FED, che ha massicciamente acquistato titoli di stato americani, ha distorto i rendimenti e i dati di inversione.

L’inversione della curva dei rendimenti tra Treasury a 10 anni e 3 mesi

Visto che alcuni analisti credono che questo indicatore non abbia più l’efficacia predittiva di un tempo è giusto utilizzare anche altre curve dei rendimenti.

La curva dei rendimento più adatta è quella del Treasury a 3 mesi che subisce meno velocemente l’aumento dei tassi da parte della Banca Centrale.

In questo caso lo spread tra i Treasury non mostra attualmente un inversione della curva perchè lo spread ha ancora valori positivi superiori allo zero.

Il rendimento del Treasury a 3 mesi è ancora inferiore al rendimento del Treasury a 10 anni.

Questo grafico confrontato con il precedente mostra che nella situazione odierna potrebbe non verificarsi una recessione economica nei prossimi mesi.

Al contrario le scorse crisi finanziarie (evidenziate con uno spread negativo segnato in rosso) sono sempre state anticipate dall’inversione della curva dei rendimenti dei tassi a 2 anni e a 3 mesi.

Com’è correlato il mercato azionario?

Il mercato azionario americano è correlato positivamente con l’inversione della curva dei rendimanenti a 2 anni e a 10 anni nel breve periodo.

LPL Financial Research ha dimostrato che l’inversione della curva di rendimento ha fatto crescere il mercato azionario nel breve periodo.

L’S&P 500 ha ottenuto il suo picco massimo in media 17,1 mesi dopo che lo spread tra i tassi a 10 e a 2 anni ha raggiunto valori negativi.

La recessione invece è iniziata in media 21 mesi dopo.

I dati usati come campione sono le ultime 4 crisi che hanno colpito il mercato statunitense.

In questo arco temporale l’S&P 500 ha guadagnato in media un 28,8%.

Quindi in una situazione dove:

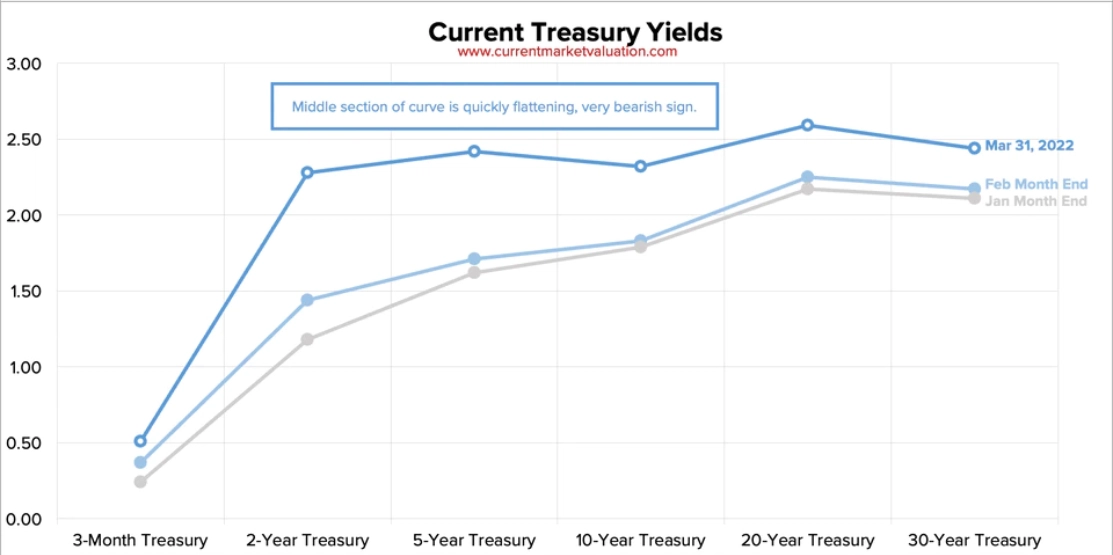

- il Treasury a 10 anni rende il 2,42%;

- il Treasury a 2 anni rende il 2,43%;

il mercato azionario americano ha ancora un periodo fiorente davanti a sé.

Nel caso odierno l’aumento dei tassi della Federal Reserve è appena iniziato.

A marzo è avvenuto l’aumento di 0.25 punti, primo di altri 6 aumenti nel corso del 2022.

Una curva dei rendimenti invertita e l’aumento dei tassi di interesse sono stati storicamente una cattiva combinazione per le azioni ma non subito.

Infatti il periodo negativo avviene in un momento successivo all’inizio dell’aumento dei tassi da parte della FED.

Quindi dati alla mano già dall’inverno 2022/2023 potrebbero esserci conseguenze negative sui mercati finanziari.

Dal lato obbligazionario invece, con un’inflazione che si attesta al 7,9% negli USA, è opportuno abbassare la duration per diminuire il rischio e ottenere un rendimento maggiore.

Infatti le obbligazioni a lunga scadenza attualmente rendono meno di quelle a breve scadenza.

Oltre a ciò anche le obbligazioni indicizzate all’inflazione ormai non scontano più previsioni di inflazioni a rialzo e quindi non sono più conveniente come mesi fa.

Come possiamo aiutarti

Come già anticipato sul nostro canale Telegram e sulla nostra Newsletter, un periodo di stagflazione non è più utopia.

Si potrebbe arrivare a fine anno o ad inizio anno nuovo in recessione economica dove molte asset class verrebbero penalizzate dai mercati.

Quindi per anticipare un possibile periodo negativo, più di quello che stiamo vivendo negli ultimi mesi, bisogna avere una strategia ben programmata.

Noi con Athena SCF possiamo aiutarti a programmare il tuo portafoglio per difenderlo da futuri scenari economici negativi.

Solo con una corretta pianificazione finanziaria è possibile arrivare preparati al mondo degli investimenti, sempre in continuo mutamento.