Con l’analisi del mercato azionario 2021 ripercorriamo insieme i movimenti di borsa grazie alle performance registrate dagli ETF.

Gli ETF (Exchange Traded Fund) sono dei fondi passivi che replicano indici azionari, obbligazionari, delle materie prime,…

Permettono ai retail e non solo di costruire un portafoglio diversificato a basso costo seguendo la performance dei listini internazionali a livello geografico, settoriale e strategico.

Indice dei Contenuti

Il bilancio generale dei mercati azionari

Il 2021 ha visto i mercati azionari dei paesi sviluppati fare meglio dei mercati emergenti.

Da una parte gli Stati Uniti hanno superato record su record grazie al settore tecnologico, dall’altra la Cina ha subito numerosi ribassi a causa di problemi governativi con le aziende tech in suolo occidentale.

Infine anche i paesi in via di sviluppo hanno subito rallentamenti frenati dall’Asia e dall’America Latina.

I paesi sviluppati, caratterizzati dai paesi occidentali, hanno saputo rispondere al periodo negativo del primo trimestre del 2020 causa preoccupazioni del Covid-19.

MSCI World, che replica i 23 paesi più sviluppati del mondo, ha guadagnato il 31,69%.

Entrando più nel dettaglio:

- +37,05% MSCI USA, trascinato dai titoli tech, finanziari e beni di consumo ciclico;

- +25,02% MSCI Europe, grazie al settore finanziario, industriale e healthcare;

- +10,28% MSCI Japan, con i rialzi del comparto tecnologico ed industriale.

I paesi emergenti hanno subito delle perdite attenuate grazie alle buone performance di alcune nazioni.

Il FTSE Emerging ha guadagnato il 7,12% mentre MSCI Emerging Markets appena il 4,82%.

Ogni continente ha avuto la sua bestia nera:

- -15,79% Cina in Asia;

- -12,58% Brasile in America Latina;

- -8,58% Turchia in Europa.

Ma anche paesi molto positivi come:

- +37,89% Russia in Europa grazie al settore energetico;

- +44,35% Vietnam in Asia, la nazione con il maggior rialzo azionario del 2021*;

- +30,34% Messico in America Latina.

Anche Taiwan e India, che abbiamo trattato sul nostro blog, hanno ottenuto performance superiori al 30%.

*P.S. Il Vietnam è stato anche nominato miglior paese crypto-friendly, magari riuscirà a ripetersi nel 2022.

La politica economica e l’inflazione

L’aumento dei tassi reali e delle aspettative di inflazione hanno portato a far soffrire il mercato obbligazionario.

In primo luogo i suoi tassi non erano attraenti visto gli aumenti di prezzo delle azioni.

In secondo luogo il rincaro del costo della vita derivante dal settore alimentare ed energetico non ha trovato in esso una protezione adeguata.

Pensa che i Titoli di Stato Americani a 10 anni rendono ancora solo l’1,5%.

Col passare dei mesi l’inflazione è diventata l’argomento chiave in tema economico.

Se all’inizio poteva sembrare transitoria, causa i lockdown in tutto il mondo, ora i dati sull’indice dei prezzi al consumo dicono diversamente.

Da una parte troviamo la FED, banca centrale statunitense, con Jerome Powell che preannuncia un 2022 all’insegna dell’inflazione.

Dall’altra la BCE, banca centrale europea, con Christine Lagarde che rimarca il fatto che dalla seconda metà del prossimo anno tornerà a livelli normali attorno al 2%.

Queste immagini (prese da tradingeconomics) mostrano l’aumento dell’inflazione in USA, Europa e Italia.

I migliori e i peggiori ETF 2021

Prima abbiamo fatto un panoramica generale sull’andamento azionario.

Adesso è ora di vedere quali sono stati i migliori e i peggiori ETF del 2021.

5 TOP ETF NAZIONALI

- Vietnam +44,35%

- Stati Uniti +39,18%

- Russia +37,89%

- Taiwan +37,31%

- Canada +35,63%

5 FLOP NAZIONALI

- Cina -15,79%

- Brasile -12,58%

- Turchia -8,58%

- Hong Kong -5,72%

- Malesia -2,38%

5 TOP SETTORIALI

- Energia +51,03%

- Informativa +41,74%

- Finanza +38,98%

- Salute +29,34%

- Beni voluttuari (discretionary) +27,66%

5 FLOP SETTORIALI

- Telecomunicazioni -25,57%

- Industria -25,48%

- Materie prime -24,79%

- Beni di prima necessità (staples) -20,42%

- Servizi pubblici -17%

6 TOP MEGATREND

- VanEck Vectors Semiconductor +58,52% (semiconduttori)

- Lyxor MSCI Future Mobility ESG Filtered +43,55% (mobilità del futuro)

- Franklin S&P 500 Paris Aligned Climate +42,85% (cambiamento climatico)

- Invesco CoinShares Global Blockchain +41,19% (blockchain)

- iShares Global Water +39,93% (acqua)

- Xtrackers Artificial Intelligence and Big Data +36,02% (intelligenza artificiale)

3 FLOP MEGATREND

- iShares Global Clean Energy -17,86% (energia pulita)

- VanEck Vectors Junior Gold Miners -15%(estrazione dell’oro)

- VanEck Vectors Hydrogen Economy -12,60% (idrogeno)

Nel 2022 ci sarà un cambio di tendenza?

Il mercato delle energie rinnovabili e dei metalli preziosi potrebbe essere in ascesa dopo la conferenza mondiale sul clima. Enormi finanziamenti saranno rivolti alle società che si occupano di combattere il cambiamento climatico vedi energie rinnovabili e idrogeno.

Mentre il settore del tech potrebbe subire dei rallentamenti dopo la forte crescita di quest’anno e la carenza di materie prime per i prodotti finiti.

Come è andato il mercato italiano?

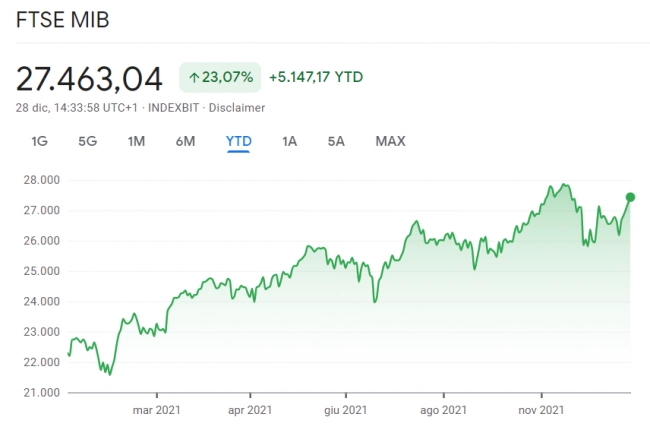

Per valutare il mercato italiano consideriamo il FTSE MIB, l’indice che rappresenta le 40 società a maggiore capitalizzazione.

Gli ETF che replicano il FTSE MIB sono forti del settore finanziario, energetico, dei servizi pubblici e dei beni voluttuari.

Quest’anno il FTSE MIB ha guadagnato in media il 25%.

Eni ha fatto circa +50% mentre Enel -17%.

Ferrari e Stellantis del comparto automobilistico hanno guadagnato circa il 20%.

Anche il settore bancario e assicurativo ha avuto performance superiori al 30%.

Mercato azionario in Pillole

Siamo arrivati alla conclusione della nostra analisi del mercato azionario 2021.

Prima di salutarci ti lascio con le notizie più significative che hanno interessato i mercati finanziari:

- il caso wallstreetbets. La community di Reddit ha manipolato il mercato di alcune società di capitali tra cui GameStop e AMC. L’interesse è calato col trascorrere del tempo e le interazioni sono passate da 100mila a 20mila al giorno. Le società in questione si ritrovano ancora in positivo del +800% e +1400%.

- record di IPO (initial public offering) nel 2021 con scambi per 453 miliardi di dollari. Abbiamo dato il benvenuto a Coinbase, prima società crypto ad essere quotata, e a RobinHood, noto broker online americano per retail. Nel 2022 ci sarà spazio anche per Reddit, la cui valutazione si aggira tra 10/15 miliardi di dollari.

- la crisi immobiliare cinese ha trascinato giù Evergrande. La seconda società immobiliare cinese è entrata in crisi di liquidità tra agosto e settembre non riuscendo più a ripagare i suoi debiti. Dopo numerosi problemi, Evergrande il 17 dicembre è stata dichiarata inadempiente da S&P Global. Il modello immobiliare cinese basato sul debito e sulla centralità statale ha cominciato a scricchiolare.

- la privacy e la sicurezza in Cina è un aspetto fondamentale per il governo soprattutto se si tratta di condividere informazioni in suolo straniero. Questo è il nocciolo delle numerose società cinesi quotate a Wall Street che hanno visto in picchiata i loro prezzi, Alibaba e Tencent in primis. Didi, l’uber cinese, si è dovuto ritirare dalla borsa americana pochi mesi dopo la sua quotazione e sarà la prima di numerosi delisting che potrebbero riguardare in futuro altre società.

- Cop 26 in aiuto del pianeta. L’evento ambientale più importante dell’anno tenutosi a Glasgow ha accelerato gli interventi per combattere il cambiamento climatico. Uno dei principali obiettivi è sicuramente quello di portare il riscaldamento globale attorno a 1,5°C. La riduzioni delle emissioni di CO2 entro il 2050 non è più un’opzione ma un obbligo. I governi e le società si sono già movimentate e si parla di 37 mila miliardi stanziati al settore delle energie rinnovabili.

Conclusioni

Gli afflussi negli ETF nei primi 9 mesi dell’anno sono stati pari a 803 miliardi di dollari. Nel 2020 i flussi totali si erano fermati a 767 miliardi di dollari.

Sicuramente a fine dell’anno si andrà a superare i 1000 miliardi a testimonianza dell’enorme adozione di massa degli ETF.

L’80% dei flussi è derivato dal mercato statunitense e il 75% è rivolto al comparto azionario.

I prodotti ESG (Environmental, Social and Governance) pesano per il 35% a livello globale, con punte superiori al 50/60% nei paesi più sviluppati.

L’ETF è ormai il miglior strumento finanziario per investire nei mercati azionari.

La facilità di acquisto, le commissioni e le fees molto basse e la forte liquidità sono gli aspetti chiave degli ETF.

Se vuoi approfondire il tema dai un’occhiata alla nostra rubrica sugli ETF.

I dati sono riferiti all’arco temporale 01/01/2021 – 27/12/2021

Il testo è l’estratto della newsletter del 03/01/2021