Il 90% del rendimento di un portafoglio di investimento è determinato dall’asset allocation, cioè dalle asset class e dalla loro proporzione in portafoglio.

I migliori strumenti finanziari che permettono di fare asset allocation sono gli ETF.

Facciamo però un passo indietro per capire meglio cosa è l’asset allocation, che ruolo hanno le asset class e in che modo si possono utilizzare gli ETF per creare un portafoglio diversificato.

[toc]

Che cos’è l’asset allocation?

L’asset allocation e la diversificazione possono essere sinonimi in quanto hanno l’obiettivo di distribuire il portafoglio su asset class differenti.

I beni in portafoglio vanno scelti in base al proprio rapporto rischio/rendimento e al proprio orizzonte temporale.

Il concetto di asset allocation nasce dallo studio di Markowitz negli anni 50, ma solo negli anni 90 si è iniziata ad utilizzare la diversificazione di portafoglio.

Uno dei più grandi economisti mai esisti, Burton Malkiel, ci aiuta a comprendere meglio questo concetto grazie al suo libro “A spasso per Wall Street”.

Questo libro, che consiglio vivamente di leggere, parla di 5 consigli per migliorare l’asset allocation:

- la storia indica che il rischio e il rendimento sono correlati;

- il rischio dipende dalla durata, maggiore è la durata minore è la variazione del rendimento;

- mediare il costo di acquisto (tramite un PAC) può ridurre il rischio;

- ribilanciare il portafoglio periodicamente aumenta i rendimenti;

- identificare la propria propensione al rischio, in base alla situazione lavorativa e all’età, aiuta a definire il peso percentuale delle asset class.

Per concludere, l’asset allocation è divisa in due sottocategorie:

- asset allocation strategica, usata in ottica di lungo termine per creare il portafoglio che si andrà ad utilizzare negli anni successivi;

- asset allocation tattica, usata in ottica di breve termine per modificare il portafoglio in caso di particolari trend o situazioni di mercato (es. opportunità con una certa asset class, crisi finanziarie, pandemie,…).

Quali sono le asset class?

Un’asset class è un gruppo di strumenti finanziari di investimento con caratteristiche e comportamenti simili nei vari cicli di mercati e nelle diverse situazioni economiche.

Le principali asset class sono:

- azioni, titoli finanziari delle società quotate in borse. Negli ETF sono suddivisi a livello geografico (paesi sviluppati, paesi emergenti, singola nazione) o a livello settoriale (energia, finanza, tecnologia,…). Le azioni sono lo strumento tendenzialmente più rischioso ma che nel lungo termine ha i rendimenti maggiori;

- obbligazioni, titoli di debito che possono essere emessi dagli stati (obbligazioni governative) o dalle società quotate (obbligazioni societarie). Solitamente sono utilizzati per generare un entrata periodica grazie alle cedole fisse o variabili. Si suddividono in base al paese di emissione, all’orizzonte temporale e al rating;

- materie prime, comprendono metalli preziosi (oro, argento, palladio,…), beni energetici (petrolio, gas naturale,…) e beni agricoli (grano, soia, mais,…). Questi beni sono spesso correlati all’andamento dell’economia reale;

- mercato immobiliare, i REIT (real estate investment trust) sono società che investono nel settore immobiliare pubblico e privato e guadagnano attraverso gli “affitti” derivanti dalla locazione di abitazione, uffici, centri commerciali, ecc.

- liquidità, denaro cash o obbligazioni a breve termine come i BOT italiani o i T-Bills americani.

Come fare asset allocation con gli ETF?

L’asset allocation con gli ETF può essere fatta comprando un ETF specifico per ogni singola asset class.

In questo modo si applica una diversificazione al proprio portafoglio.

Tale portafoglio va ribilanciato periodicamente, per esempio tutti gli anni, o se un’asset class ha cambiato di molto il suo peso percentuale in portafoglio.

Un portafoglio con un ETF per singola asset class potrebbe essere questo:

- azioni, Vanguard FTSE All-World UCITS ETF (USD) Accumulating (VWCE);

- obbligazioni, Xtrackers Global Inflation-Linked Bond UCITS ETF 1C EUR hedged (XGIN);

- materi prime, Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF – Acc (CRB);

- mercato immobiliare, iShares Developed Markets Property Yield UCITS ETF (IWDP);

- liquidità, iShares Euro Ultrashort Bond UCITS ETF (ERNE).

Con solo 5 ETF è possibile crearsi in autonomia il proprio portafoglio diversificato.

Ovviamente non ho specificato il loro peso percentuale perché questo è differente in base alla propria propensione al rischio e al proprio orizzonte temporale.

In linea generale la parte azionaria diminuisce in base al trascorrere del tempo a favore delle altre classi di attività.

Per esempio un ragazzo di 20/30 anni ha solitamente un portafoglio più rischioso con una componente azionaria maggiore rispetto ad un signore di 50/60 anni.

Queste linee guida sono suggerite sempre da Burton Malkiel nel suo libro “A spasso per Wall Street“.

Lui ha creato dei portafogli modello in base all’età.

Puoi approfondire le asset class per età secondo Malkiel cliccando qui.

Quali sono stati i rendimenti passati delle asset class?

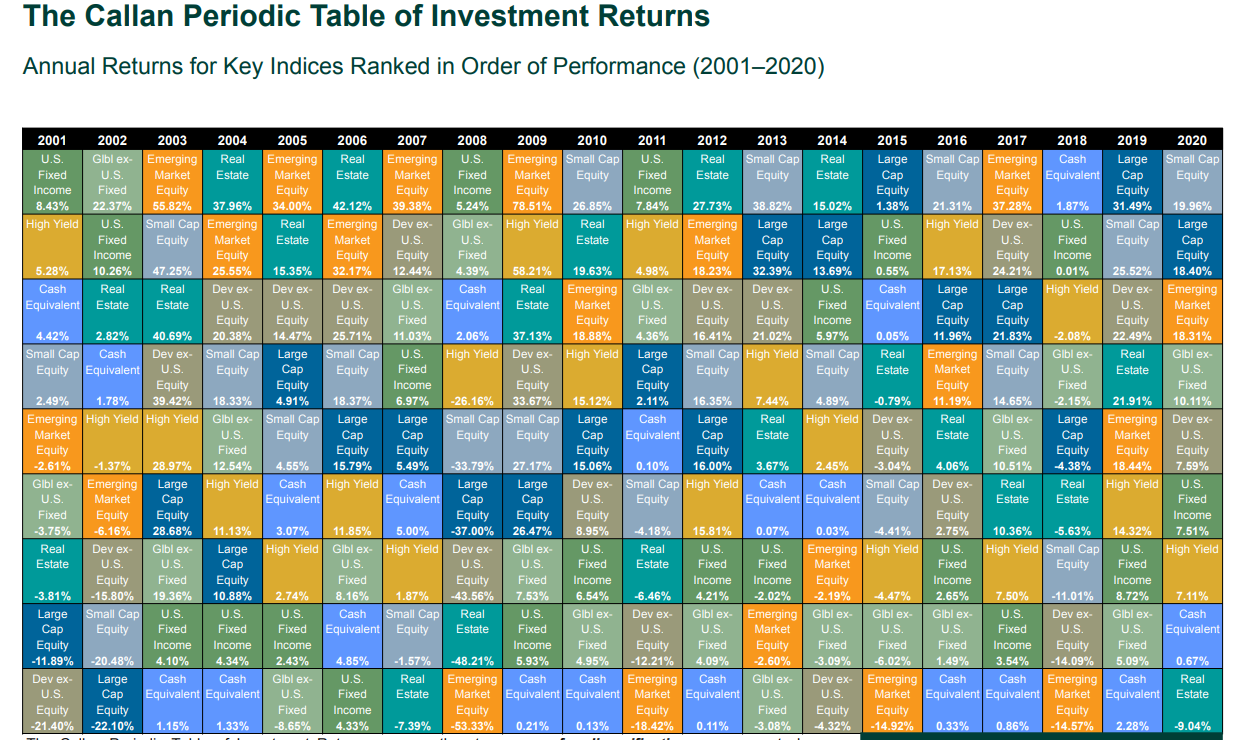

Per farti capire meglio come l’andamento delle asset class non è costante, ti mostro la tabella periodica degli investimenti creata nel 1999 da Jay Kloepfer.

Come puoi notare il 2020 e il 2019 sono stati anni molto fiorenti per l’azionario.

Al contrario il 2018, contraddistinto da un rallentamento dei mercati, ha visto l’obbligazionario e la liquidità avere la meglio.

Questa analisi può essere fatta anche per gli anni precedenti.

L’asset allocation ti permette di essere preparato durante le varie fasi economiche che contraddistinguono i mercati finanziari.

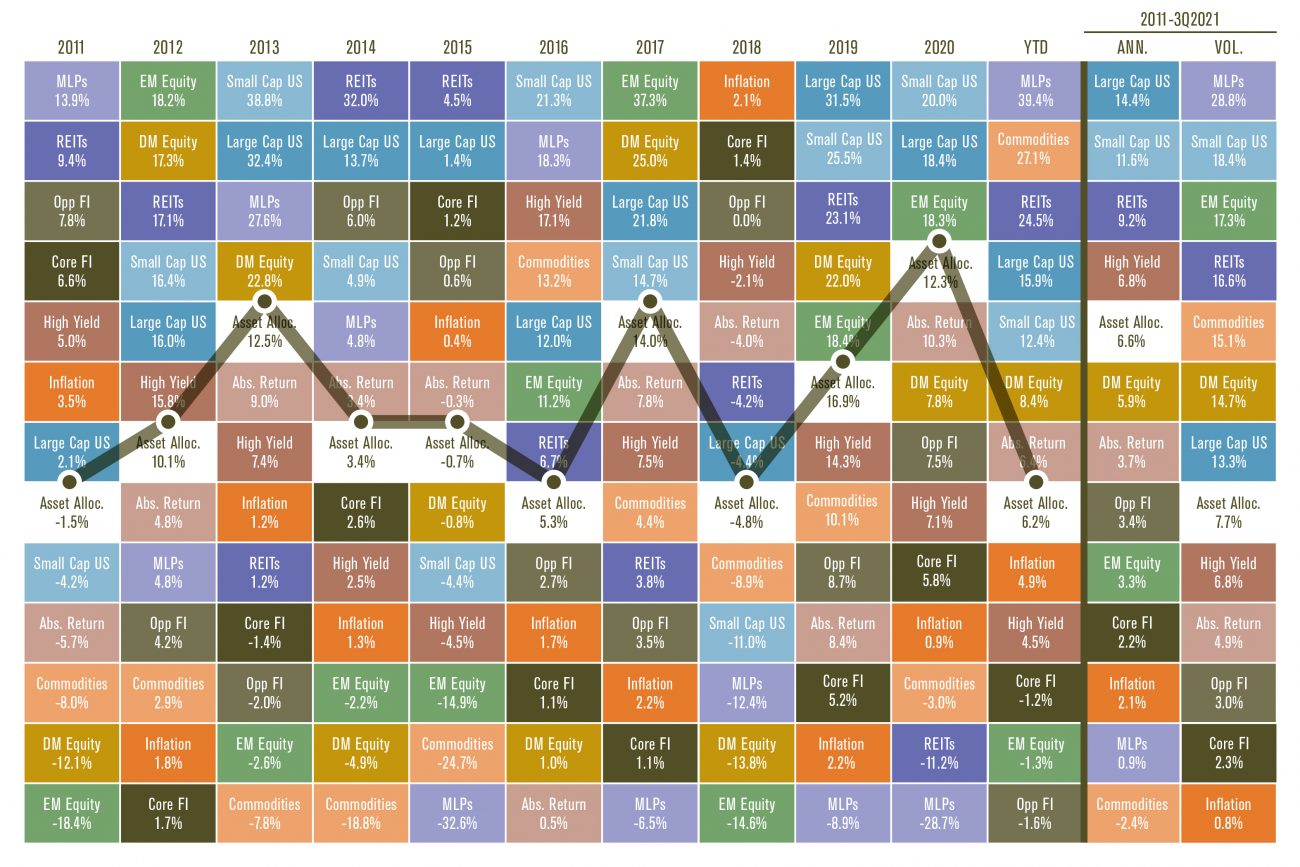

Per dimostratelo ti mostro un’altra tabella periodica degli investimenti, questa volta sviluppata da RMB Capital.

La loro tabella comprende anche un portafoglio creato tramite asset allocation e composto da:

- 55% azioni;

- 30% obbligazioni;

- 10% indice dei prezzi al consumo (materie prime);

- 5% fondi di fondi.

Il loro portafoglio diversificato ha ottenuto un rendimento capace di seguire adeguatamente l’intero mercato negli ultimi 10 anni.

È riuscito a resistere al 2018 e a riprendersi molto bene nei 2 anni successivi.

Anche quest’anno, fino al terzo trimestre, sta ottenendo un +6/7%.

Come migliorare il tuo portafoglio di investimento

L’asset allocation è obbligatoria per un investitore consapevole.

Gli ETF sono lo strumento finanziario meno costoso e più efficiente per l’asset allocation.

Puoi comprarli in autonomia grazie al tuo broker online con fees e commissioni ridotte.

Gli ETF ti permettono di creare un portafoglio ben diversificato con soli 5 ETF (vedi esempio precedente) a livello geografico, settoriale e di allocazione.

Impara a fare asset allocation 100% replicabile con i nostri portafogli.

Non rimanere insoddisfatto dei tuoi investimenti, investi su te stesso, investi in piano A.

5 risposte

Buongiorno, articolo molto interessante e ben articolato. Se fosse possibile approfondire, avrei una domanda: con quale criterio è stato scelto il Xtrackers Global Inflation-Linked Bond per il comparto obbligazionario? Passate performance? Tipologia di indice? Per via del fatto che sono legate all’inflazione (che galoppa)? Grazie. Buon lavoro.

Buongiorno, grazie per il commento.

Il mio è solo un esempio per far capire che è possibile avere un portafoglio diversificato anche con pochi ETF. Ho comunque scelto quell’ETF obbligazionario perchè è indicizzato all’inflazione, ha un ottimo storico, ha una buona dimensione ed è diversificato al suo interno perchè contiene obbligazioni governative di tutti i paesi sviluppati soprattutto Stati Uniti ed Europa, che di solito sono separati.

Grazie per la pronta risposta! Buona giornata e buon lavoro.

Buongiorno Davide, posso farti ancora una domanda: come mai hai scelto l’ETF con tipologia EUR Hedged? Essendo globale, ed essendo quindi la composizione per 40% USA e per 30% UK (e quindi per 70% fuori dall’Euro) c’è una motivazione nella vostra scelta? Grazie ancora.

Buongiorno Nicola, ricorda innanzitutto che il mio era un esempio che voleva dimostrare che bastano pochi ETF per riuscire a gestire in autonomia un portafoglio di investimento con gli ETF. Detto questo, volevo scegliere un unico strumento finanziario che andasse a coprire il mercato obbligazionario con la caratteristica di indicizzazione all’inflazione. Sul mercato ho ritenuto l’ETF Xtrackers lo strumento più idoneo a coprire l’intero mondo (USA, Regno Unito ed Europa) con una mancanza di diversificazione di valuta in quanto ha una copertura in euro.