Stati Uniti ed Europa sono i 2 “continenti” più conosciuti dagli occidentali. Di solito il posto in cui si vive è più facile da capire rispetto a qualcosa che non ci appartiene direttamente. Proprio per questo motivo ho deciso di creare una guida sui paesi meno conosciuti da noi italiani, i mercati emergenti.

Analizzeremo i paesi emergenti da un posto di vista geografico e finanziario. Gli strumenti finanziari che ci accompagneranno nel nostro percorso saranno gli ETF. Quest’ultimi non sono tutti uguali e potrai capire proprio all’interno di questo primo articolo come mai.

Ma prima di tutto capiamo perché dovresti investire anche nei mercati emergenti e non solo in quelli sviluppati.

[toc]

Perché investire nei mercati emergenti?

Nel 2020 i mercati emergenti sono arrivati a contribuire per il 50% al PIL globale e questa percentuale potrebbe crescere fino al 57% entro il 2030, secondo le stime di Pictet AM.

Oltre a questo nell’area emergente vive l’84% della popolazione mondiale e viene realizzato il 53% dei profitti aziendali.

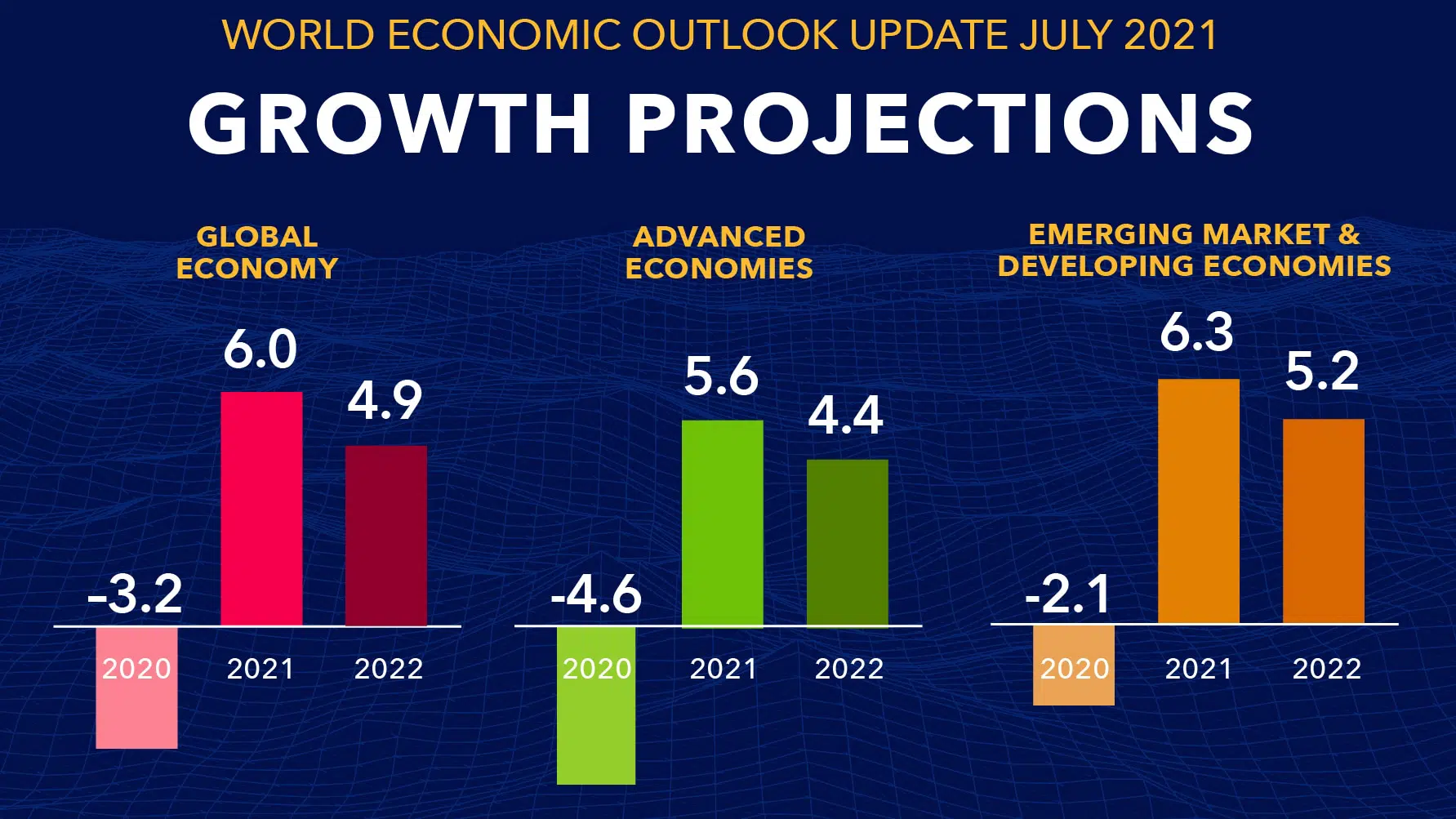

I dati di crescita dei paesi emergenti, elaborate ed aggiornate dal Fondo Monetario Internazionale (FMI), risultano migliori rispetto ai paesi sviluppati.

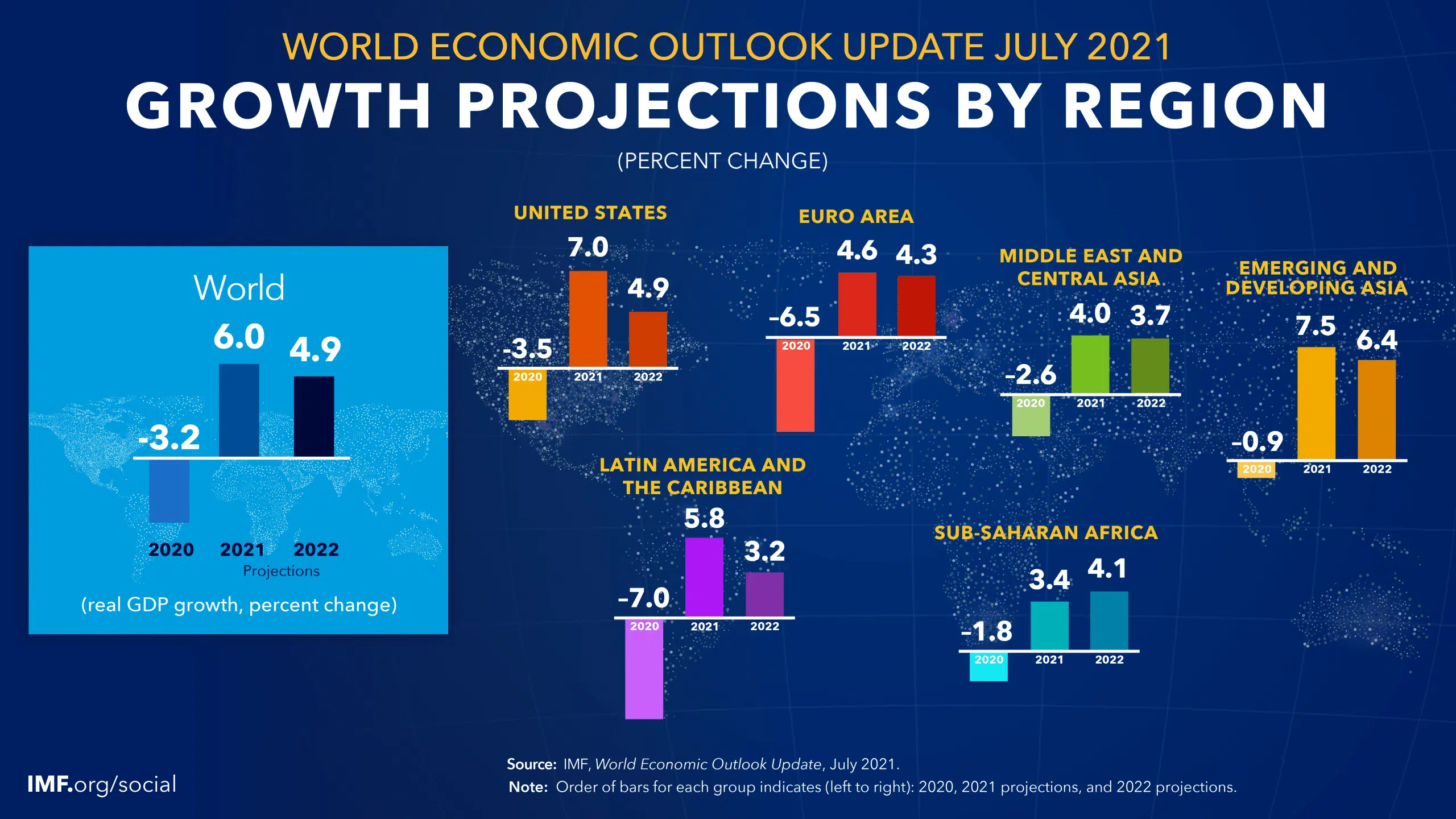

Questa foto più dettagliata mostra la crescita delle varie aree del pianeta nei prossimi 2 anni. Soprattutto i paesi asiatici dimostrano una performance futura più forte rispetto al resto del mondo.

I mercati emergenti sono un’opportunità a livello finanziario. Prima di iniziare ad investirci però bisogna sapere che gli ETF che vanno a replicarli sono diversi e i paesi al loro interno differiscono.

MSCI vs FTSE: differenze

I 2 principali indici di riferimento per i mercati emergenti sono MSCI (Morgan Stanley Capital International) e FTSE (Financial Times Stock Exchange). Hanno rispettivamente 14 ETF e 2 ETF su cui investire a livello azionario.

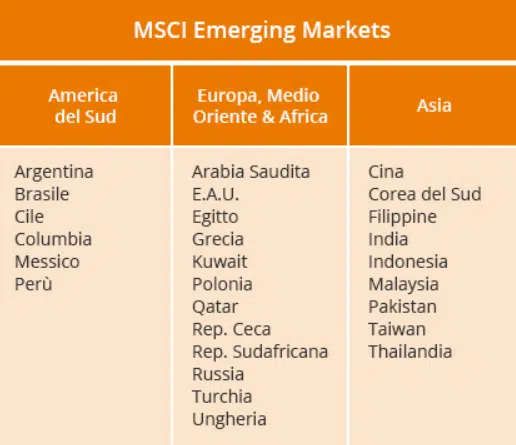

I paesi emergenti sono suddivisi:

In 3 macro regioni per MSCI:

- Asia

- Europa, Medio Oriente e Africa

- America del Sud

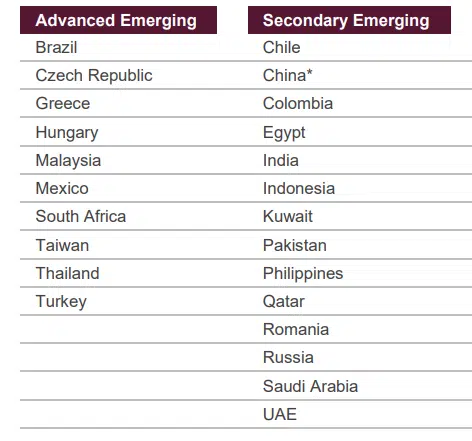

In 2 categorie per FTSE:

- Emergenti avanzati

- Emergenti secondari

MSCI contiene 27 paesi e FTSE 24 paesi.

Polonia e Corea del Sud dal FTSE sono considerati paesi sviluppati, invece il Perù è considerato paese di frontiera. Alcuni paesi potrebbero cambiare nel corso del tempo passando da paesi sviluppati a emergenti o di frontiera e viceversa. È il caso esempio di Russia e Vietnam che stanno guadagnando posizioni in classifica.

MSCI vs FTSE: confronto tra 2 ETF

Un atro aspetto da considerare è il peso percentuale all’interno di alcun indice. Anch’esso è in continuo mutamento. Per non fare troppa confusione andremo a considerare 1 ETF per singolo indice. Ho scelto:

- iShares MSCI EM UCITS ETF (IEEM)

- Vanguard FTSE Emerging Markets UCITS ETF (VFEM)

Ho scelto questi ETF perché hanno le stesse caratteristiche:

- a replica fisica;

- a distribuzione;

- senza copertura valutaria;

- sul mercato da parecchi anni, rispettivamente dal 2005 e dal 2012;

- hanno una buona capitalizzazione, 3392 milioni di euro e 2183 milioni di euro;

- TER basso al 0,18% e 0,22%.

Questa scelta renderà il confronto a livello di performance più omogeneo.

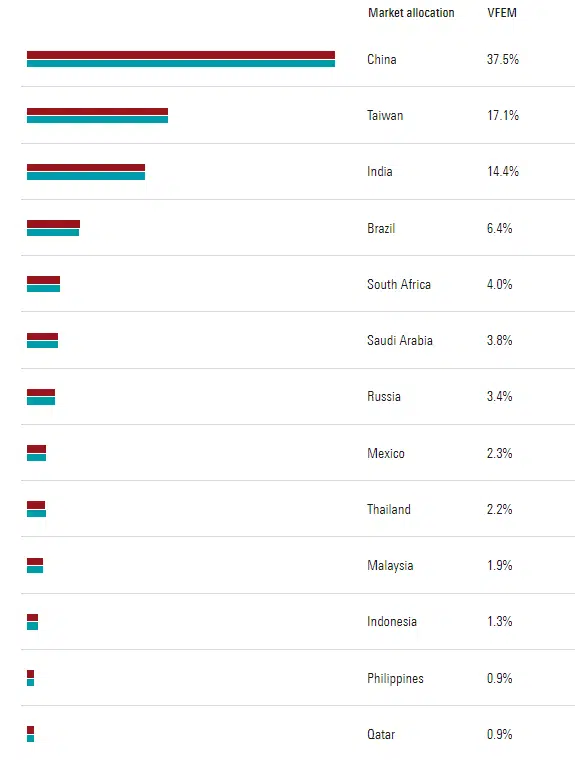

Ora vediamo la loro distribuzione di portafoglio a livello geografico.

Come puoi notare ci sono differenze sostanziali che da un posto di vista finanziario devono essere considerate.

La Corea del Sud non è presente nel FTSE, con la conseguente distribuzione del suo 12,75% suddivisa negli altri paesi, tra cui:

- 3,5% in Cina;

- 3,27% in Brasile;

- 2,33% in India;

- 2,28% in Taiwan;

- …

Se tu investitore non sei già esposto al mercato globale o al mercato dei paesi sviluppati devi valutare la non quotazione di un paese come la Corea del Sud nell’indice FTSE e ponderare la scelta più giusta.

MSCI VS FTSE: rendimenti dei mercati emergenti

Facciamo il punto della situazione. Ora abbiamo capito:

- quali paesi sono considerati emergenti;

- la composizione percentuale degli ETF MSCI e FTSE e le loro differenze.

Passiamo quindi a valutare i rendimenti di mercato.

Nella prima colonna ci sono i rendimenti dell’iShares MSCI EM UCITS ETF e nella seconda colonna quelli del Vanguard FTSE Emerging Markets.

I rendimenti sono molto simili ma non uguali. Se si considera lo scarto negli ultimi 5 anni risulta una differenza percentuale solo dell’1,67%. Nell’ ultimo lustro inoltre il rapporto rischio/rendimento è uguale e si attesta a 0,47.

MSCI: altri mercati emergenti

L’indice MSCI non offre solamente la classificazione base dei mercati emergenti ma anche ulteriori classificazioni. Le più note sono:

- America del Sud

- Asia

Per capire quali sono i paesi più rappresentati in America Latina ho preso come riferimento l’iShares MSCI EM Latin America (LTAM):

- 52% Brasile;

- 26% Messico;

- 8% Germania;

- 6% Cile;

- …

Ti chiederai il perché c’è la Germania, semplice. Il peso percentuale della Germania è dovuto al fatto che all’interno del portafoglio è presente l’iShares MSCI Brazil UCITS ETF che di fatto ha un ISIN tedesco. Quindi la quota del Brasile sale addirittura al 60%.

Passiamo all’Asia. Questa volta ho scelto SPDR MSCI EM Asia UCITS ETF (EMAE). La quota dei paesi più presenti è:

- 42% Cina;

- 19% Taiwan;

- 16% Corea del Sud;

- 15% India;

- …

La Cina sale leggermente rispetto alla percentuale vista negli ETF dei paesi emergenti così come per gli altri 3 paesi che la seguono.

Questi 2 continenti però all’interno dei paesi emergenti non hanno la stessa influenza.

Gli ETF sui mercati emergenti hanno una percentuale asiatica di circa il 70/75%. Un peso preponderante all’interno degli indici, di cui la Cina fa da padrona al 34/37%.

Considerazioni finali

Una domanda che mi sono sempre fatto è:

“A parte la Cina (che anche se considerata emergente di fatto non lo è) quanto conosco realmente gli altri paesi?”

Taiwan, India, Corea del Sud, Thailandia in Asia ma anche Russia, Brasile, Sud Africa e Arabia Saudita nel resto del mondo. Quanto li conosci realmente? E in termini finanziari? Perché ci investi?

A tutte queste domande sarebbe bello rispondere. Quindi non perderti i nostri prossimi articoli, iscriviti subito alla newsletter. Perchè dopo aver introdotto i mercati emergenti approfondiremo alcuni di questi paesi in termini economici/finanziari. Partiremo di fatto dall’Asia per poi analizzare il miglior paese degli altri continenti.