Ho portato alla tua attenzione i 4 lazy portfolio più famosi.

In questo articolo vedrai quali sono i migliori lazy portfolio, un confronto di rendimento tra loro e come replicarli con gli ETF.

Un sacco di informazioni che ti aiuteranno a fronteggiare questo periodo di grande incertezza sui mercati.

[toc]

Cosa sono i lazy portfolio?

I lazy portfolio sono dei portafogli di investimento passivo con un orizzonte temporale di lungo termine.

Replicano la cosiddetta strategia buy and hold, compra e tieni, adatta ad un investitore lazy (pigro) da cui prendono nome i portafogli.

Lo strumento finanziario più adatto a questo tipo di investimento è l’ETF.

Gli ETF sono appunti fondi passivi che replicano determinati panieri di azioni, obbligazioni, materie prime.

Un lazy portfolio costituito da ETF ti permette di:

- pagare poche commissioni

- avere costi di gestione bassi

- ottimizzare il rapporto rischio/rendimento

- diversificare

- effettuare una strategia passiva

- ribilanciare l’asset allocation in modo limitato

I lazy portfolio, come vedrai, hanno un’asset allocation ben prestabilita che ogni anno deve essere riportata all’origine tramite il ribilanciamento.

Per esempio in un portafoglio 60% obbligazionario e 40% azionario se le azioni hanno avuto una performance positiva e le obbligazioni una performance negativa ti troverai a fine anno con magari un portafoglio 50/50.

Ad inizio anno dovrai vendere la parte azionaria e reinvestirla nella parte obbligazionaria fino a tornare ad un portafoglio 60/40.

Quali sono i lazy portfolio più famosi?

I 4 lazy portfolio più famosi che hanno avuto ottime performance in momenti incerti di mercato sono stati:

- All Weather di Ray Dalio

- Permanent Portfolio di Harry Browne

- Golden Butterfly di Harry Browne (riformulato da Tyler)

- Larry Portfolio di Larry Swedroe

Il mio obiettivo è quello di darti la possibilità di replicarli in modo semplice con pochi ETF e di analizzarli sia singolarmente che in maniera cumulativa.

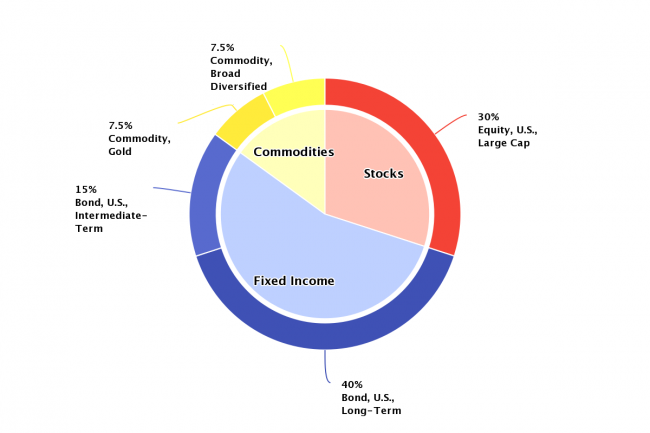

All Weather di Ray Dalio

Il lazy portfolio di Ray Dalio è chiamato “All Weather” ed è caratterizzato per il solo utilizzo dell’asset allocation strategica.

Il suo obiettivo è quello di creare un portafoglio di investimento ben diversificato per affrontare qualsiasi situazione di mercato adottando alcuni presupposti:

- NO market timing

- NO previsioni

- risk parity

La sua asset allocation è:

- 7,5% materie prime

- 7,5% oro

- 30% azioni

- 15% obbligazioni a medio termine (7-10 anni)

- 40% obbligazioni a lungo termine (20-25 anni)

La versione del portafoglio All Weather con gli ETF può essere:

- 7,5% UBS ETF (IE) CMCI Composite SF UCITS ETF (USD) A-acc (CCUSAS)

- 7,5% Invesco Physical Gold A (SGLD)

- 30% Vanguard FTSE All-World UCITS ETF (USD) Accumulating (VWCE)

- 15%Amundi ETF US Treasury 7-10 UCITS ETF DR USD (US7)

- 40% Lyxor US Treasury 10+Y (DR) UCITS ETF – Acc (US10C)

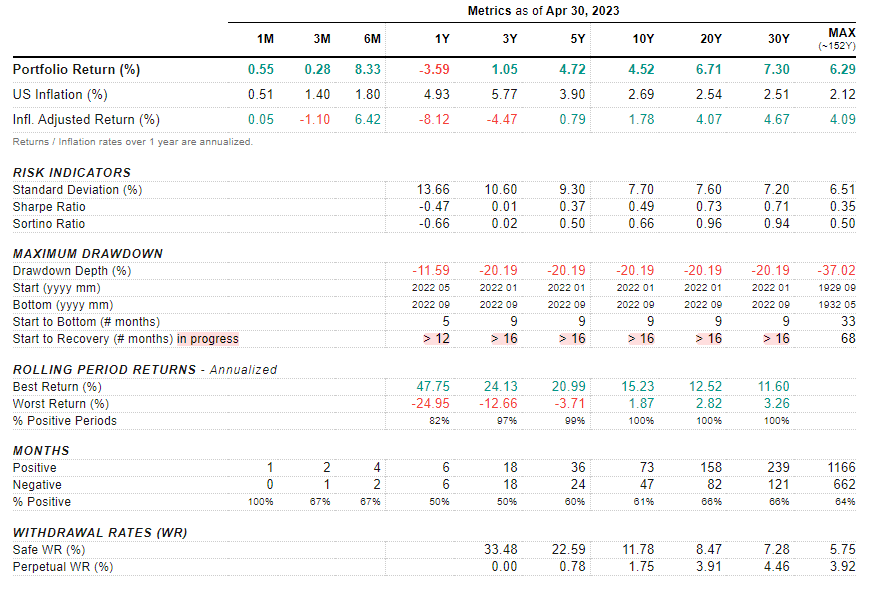

Negli ultimi 20 anni ha avuto:

- 6,71% rendimento annualizzato

- 20,19% drawdown massimo

- 7,60% deviazione standard (ti dice quanto è probabile ottenere un rendimento vicino alla media storica, più il valore è basso minore sarà il rischio)

- 66% mesi positivi

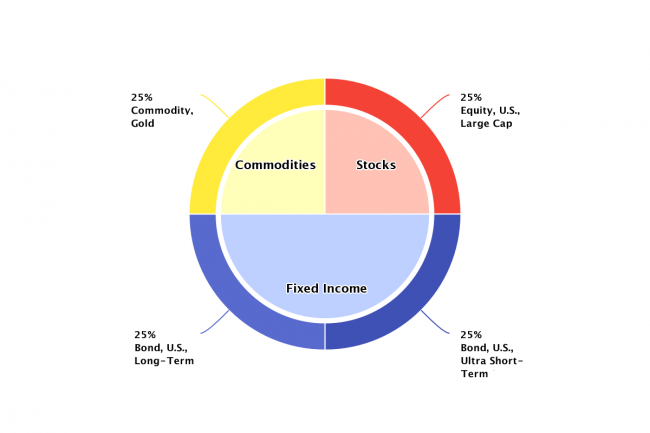

Permanent Portfolio di Harry Browne

Il primo lazy portfolio di Harry Browne è chiamato “Permanent Portfolio” è stato ideato per far fronte a tutti e 4 gli scenari economici:

- crescita

- recessione

- inflazione

- deflazione

L’obiettivo del Permanent Portfolio è di investire in asset class decorrelati tra loro per coprire ogni possibile stagione economica.

La sua asset allocation è:

- 25% azioni

- 25% obbligazioni a lungo termine

- 25% obbligazioni a brevissimo termine o cash

- 25% oro

La versione del portafoglio Golden Butterfly con gli ETF può essere:

- 25% iShares Core MSCI World UCITS ETF USD Acc (SWDA)

- 25% Xtrackers II Global Government Bond UCITS ETF 1C EUR Hedged (XGSH)

- 25% iShares Euro Government Bond 1-3yr UCITS ETF Acc (CSBGE3) oppure Cash

- 25% Invesco Physical Gold A (SGLD)

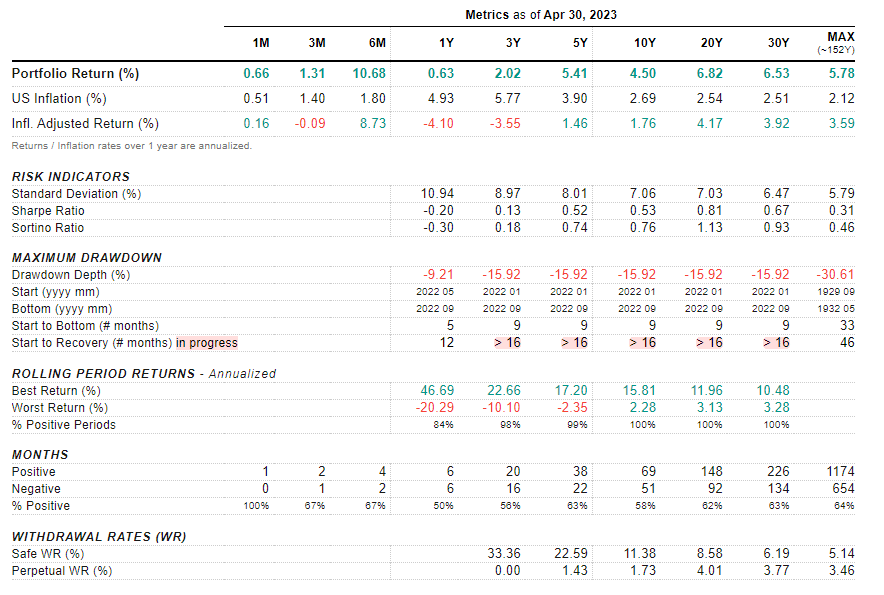

Negli ultimi 20 anni ha avuto:

- 6,82% rendimento annualizzato

- 15,92% drawdown massimo

- 7,03% deviazione standard (ti dice quanto è probabile ottenere un rendimento vicino alla media storica, più il valore è basso minore sarà il rischio)

- 62% mesi positivi

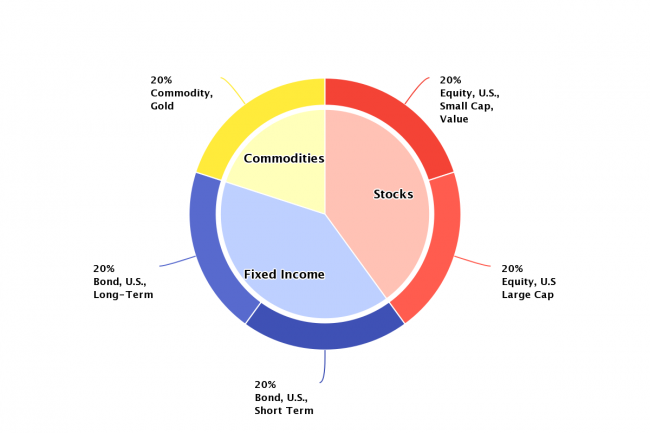

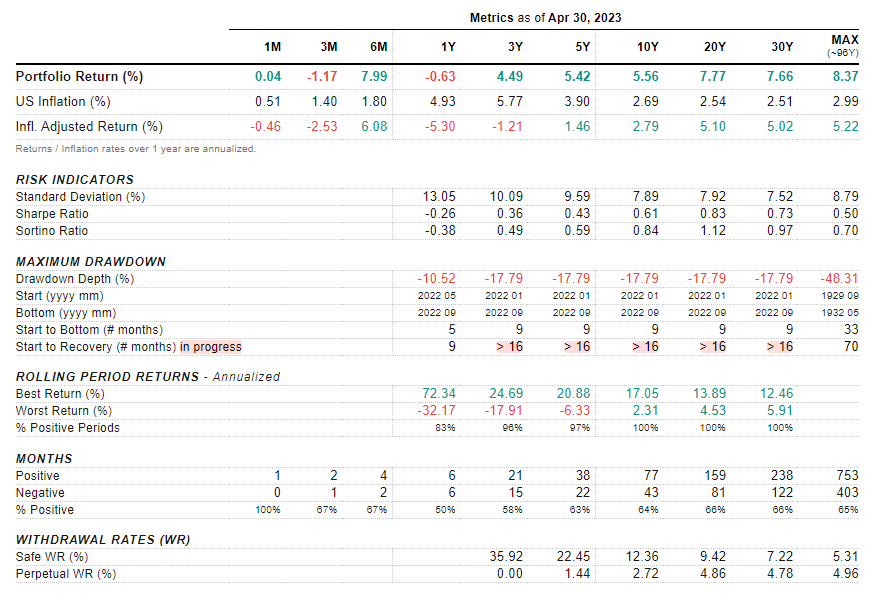

Golden Butterfly di Harry Browne

Il secondo lazy portfolio di Harry Browne è chiamato “Golden Butterfly” e ha gli stessi obiettivi del precedente.

Il Golden Butterfly è una rielaborazione del Permanent Portfolio da parte di Tyler, un ingegnere industriale appassionato di finanza, che ha preferito esporsi maggiormente allo scenario economico della crescita tramite le società small cap.

La sua asset allocation è:

- 20% azioni a grande capitalizzazione blend (mix tra value e growth)

- 20% azioni a piccola capitalizzazione value

- 20% obbligazioni a lungo termine

- 20% obbligazioni a breve termine

- 20% oro

La versione del portafoglio Golden Butterfly con gli ETF può essere:

- 20% iShares Core MSCI World UCITS ETF USD Acc (SWDA)

- 20% SPDR MSCI World Small Cap UCITS ETF (ZPRS)

- 40% Xtrackers Global Government Bond UCITS ETF 5C (XG7S), replica il mercato obbligazionario a lungo e a breve termine

- 20% Invesco Physical Gold A (SGLD)

Negli ultimi 20 anni ha avuto:

- 7,77% rendimento annualizzato

- 17,79% dradown massimo

- 7,92% deviazione standard (ti dice quanto è probabile ottenere un rendimento vicino alla media storica, più il valore è basso minore sarà il rischio)

- 66% mesi positivi

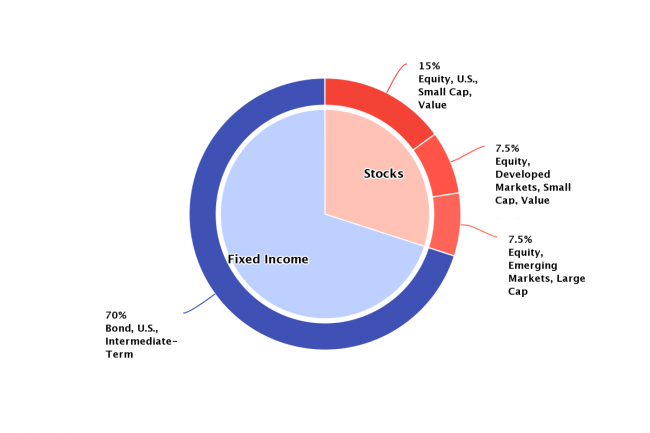

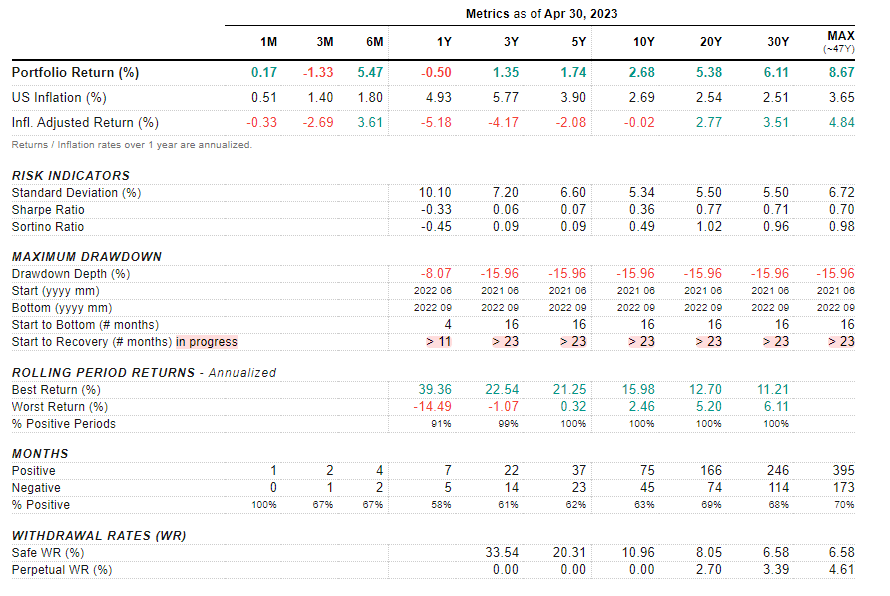

Larry Portfolio di Larry Swedroe

Il lazy portfolio di Larry Swedroe è chiamato “Larry Portfolio” serve per ridurre il rischio dei cigni neri.

Il suo obiettivi è quello della diversificazione raggiunta per volatilità diverse e non per asset class differenti infatti non presenta le materie prime.

La sua asset allocation è:

- 15% azioni USA a bassa capitalizzazione value

- 7,5% azioni dei paesi sviluppati a bassa capitalizzazione value

- 7,5% azioni dei paesi emergenti blend (mix tra value e growth)

- 70% obbligazioni USA a medio termine (7-10 anni)

La versione del portafoglio Golden Butterfly con gli ETF può essere:

- 15% SPDR Russell 2000 US Small Cap UCITS ETF (R2US)

- 7,5% SPDR MSCI World Small Cap UCITS ETF (ZPRS)

- 7,5% iShares Core MSCI Emerging Markets IMI UCITS ETF Acc (EIMI)

- 70% iShares USD Treasury Bond 3-7yr UCITS ETF Acc (CSBUG7)

Negli ultimi 20 anni ha avuto:

- 5,38% rendimento annualizzato

- 15,96% drawdown massimo

- 5,50% deviazione standard (ti dice quanto è probabile ottenere un rendimento vicino alla media storica, più il valore è basso minore sarà il rischio)

- 69% mesi positivi

Confronto tra lazy portfolio

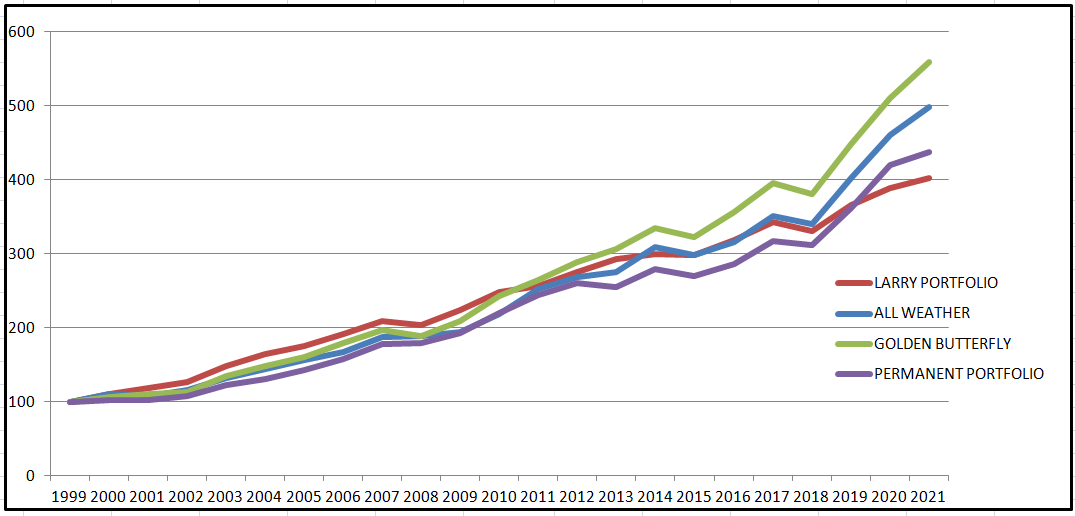

Il confronto tra i 4 lazy portfolio più famosi è stata fatta su un orizzonte temporale di 20 anni, come per i dati precedenti, perchè è il giusto compromesso per un portafoglio di lungo termine contraddistinto da ben 3 crisi finanziarie: internet, mutui subprime e covid.

Il Golden Butterfly è in prima posizione seguito dal All Weather, a chiudere troviamo il Permanent e il Larry Portfolio.

Il lazy portfolio di Ray Dalio e il Golden Butterfly hanno migliorato la distribuzione geografica che negli altri è prevalentemente incentrata sugli Stati Uniti.

Se avessimo investito 100.000 nel 2000 avremmo ottenuto:

- 559.000 euro con il Golden Butterfly

- 449.000 euro con l’All Weather

- 420.000 euro con il Permanent Portfolio

- 403.000 euro con il Larry Portfolio

Con soli 4/5 ETF è possibile cavalcare sia i momenti di boom economico sia i momenti di crisi.

L’importante è ribilanciare il portafoglio finanziario una volta l’anno per riportare alla giusta percentuale tutte le asset class.

A questi lazy portafoglio però manca una componente importante che a noi piace particolarmente, parlo degli asset digitali riferendomi soprattutto a Bitcoin.

Prossimamente vedremo dei portafogli “più moderni” con anche criptovalute.

Ti lascio 4 video girati da Filippo Angeloni che spiegano nel dettaglio i 4 lazy portfolio:

8 risposte

Grazie mille del contenuto, davvero decisivo per farsi un’idea più ragionata degli scenari cui si va incontro.

grazie daniele 😉

Aspettiamo con interesse i lazy portfolio moderni che comprendono anche Bitcoin

E penso che sarebbe interessante anche ragionare su un lazy portfolio composto di solo crypto, che potrebbe essere ideale per piccoli capitali, che ne pensi?

Un lazy portfolio con Bitcoin è già stato proposto da Athena SCF con l’All Weather 3.0 che puoi trovare qui https://athenaconsulenza.it/portafoglio-all-weather-3-0/

Per i portafogli crypto ho scritto un articolo apposito https://www.filippoangeloni.com/portafoglio-crypto-come-crearlo-da-zero/

Bel servizio complimenti- Ottimo per investimenti a lunga scadenza. Una info ma utilizzando un portafoglio 75% etf tipo lifestrategy 60/40 o viceversa con un 20-25% oro, Cosi risolvi molti problemi con diminuzioni di commissioni e ribilanciamenti. Simuli questi portafogli lazy portfolio , grazie.

Può essere una soluzione semplificata. Con un ETF lifestrategy e con un ETC sull’oro si riesce a replicare abbastanza fedelmente il Permanent Portfolio che presenta un’asset allocation basica. Al contrario gli altri 3 Lazy Portfolio hanno una diversificazione interna alle singole asset class che è difficile da replicare totalmente con un singolo ETF.

ciao. grazie a tutti per i commenti. Una cortesia Maurizio parli di ETF lifestrategy.

Dove posso trovare i portafogli già fatti? grazie

Ciao Roberta, se vuoi ne parlo in questo video: https://youtu.be/noGsYtKwsjs